Skatt - Kontrollera skatteberäkningen

Varför stämmer inte slutskattesedeln med skatteberäkningen i programmet?

Det kan finnas fler anledningar till varför du har fått olika summor.

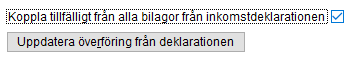

Kopplade bilagor

Om du har konverterat deklarationen från tidigare år och har bilagor kopplade till huvudblanketten kan du enkelt koppla loss dessa för att få den preliminära skatteberäkningen att stämma med skatteverkets förtryckta uppgifter.

Gå till Skatteberäkningen och bocka i rutan nedan för att tillfälligt koppla loss bilagor. Glöm inte att bocka ur rutan för att sen koppla ihop bilagorna så att skatteberäkningen blir korrekt under arbetets gång!

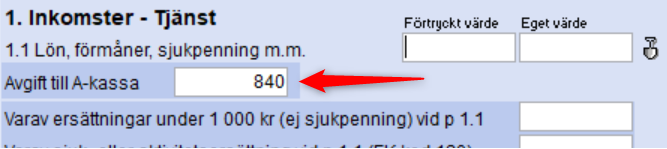

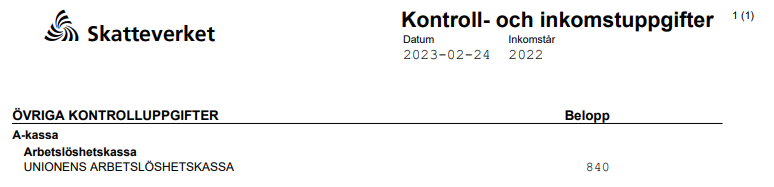

A-kassan

Underlag för betalad A-kassa redovisas inte på Inkomstdeklaration 1 men Skatteverket har tagit med den i beräkningen av slutlig skatt.

Därför måsta man själv komplettera med den uppgiften i skatteprogrammet för att få en korrekt skatteberäkning.

Underlaget följer alltså inte med när du hämtar in värden från deras förtrycka inkomstdeklaration utan detta måste du fylla i själv. Det är underlaget som ska in här och inte reduktionen.

Du hittar detta underlaget för detta under delen Kontroll- och inkomstuppgifter i underlaget från Skatteverket och där under övriga uppgifter.

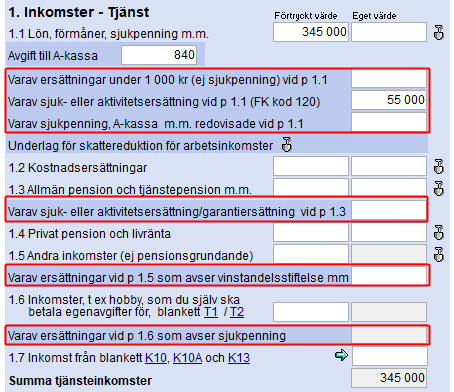

Varav-rutorna vid p.1 på Inkomstdeklarationen

Börja med att kontrollera så att du fyllt i varav-rutorna, d.v.s. om personen har haft sjukpenning, a-kassa och/eller sjukersättning.

Om personen t.ex. haft sjukpenning och du bara fyller i tjänsteinkomst utan att ange hur stor del som avser sjukpenning o.s.v. så blir underlaget till skatteberäkningen inte samma som Skatteverkets beräkning. Uppgifter om detta får du från Försäkringskassan men totalsumman står även med som information på inkomstdeklarationen. För mer exakt kontroll vad summan avser så behövs underlagen från Försäkringskassan. Skatteberäkningen kollar t.ex. mot olika beräkningar om det gäller sjukersättning eller sjukpenning eller kanske båda delar. Detta underlag är något ni måste be er klient om.

(För sjukpenning i näringsverksamhet läs mer längre ner)

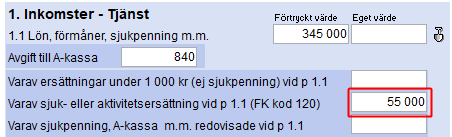

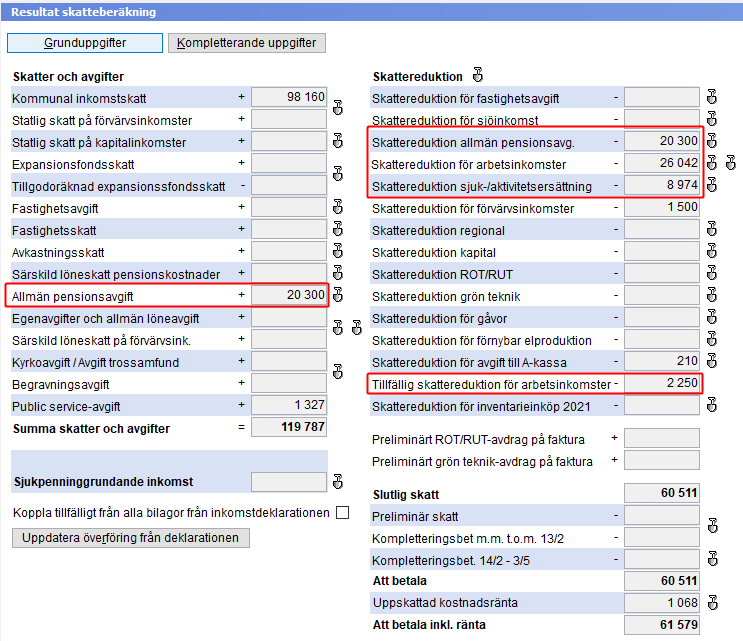

Vi förutsätter i exemplet nedan att personen i fråga har en tjänsteinkomst på 345 000 kr och 55 000 kr av den summan avser sjukersättning.

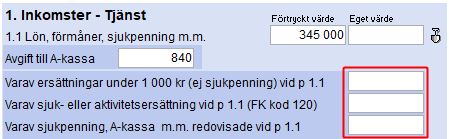

Så här kan det se ut om du inte fyller i varav-rutan:

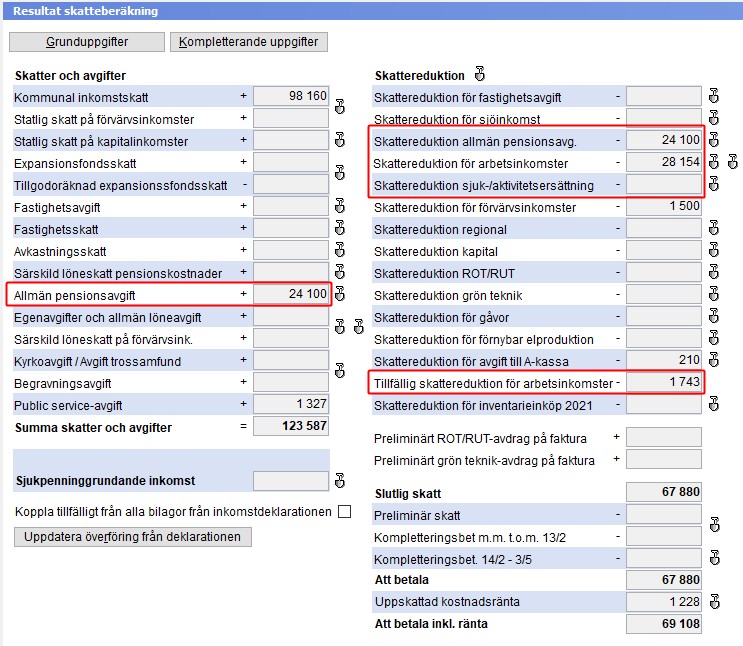

Så här ser det istället ut om du fyller i varav-rutan och nu ser du att du även får en skattereduktion för sjuk-/aktivitetsersättning då vi fyllt i just den varav-rutan i bilden nedan. De andra reduktionernas värden förändras. (se rödmarkerade reduktioner och jämför med bilden ovan)

Pensionsavgift ska inte betalas på inkomstrelaterad sjukersättning eller inkomstrelaterad aktivitetsersättning enligt 34 kap. socialförsäkringsbalken.

Exempel på inkomster som inte ger rätt till jobbskatteavdrag:

- sjukpenning från Försäkringskassan

- föräldrapenning

- ersättning från arbetslöshetskassa

- sjuk- och aktivitetsersättning

- pension

- egen arbetsskadelivränta.

Det finns fyra ställen vid Inkomst av tjänst man måste se till att hålla koll på varav-rutor i tjänst.

Sjukpenning i näringsverksamhet

Skatteverket har valt att ta med allmän pensionsavgift på sjukpenning i näringsverksamhet i den preliminära skatteuträkningen som följer med inkomstdeklarationen. Däremot redovisas inte skatten på samma sjukpenning.

Det innebär att det tyvärr inte är möjligt att göra en jämförelse med skatteberäkningen i programmet när det finns med en sjukpenning i näringsverksamhet.

Andra uppgifter som Skatteverket inte har kännedom om

Om du har fyllt i reseavdrag eller andra eventuella uppgifter som Skatteverket inte hade kännedom om vid utskick av den förtryckta deklarationen så kommer heller inte skatteberäkningen att stämma överens med Skatteverkets beräkning. Så tänk på att stämma av innan sådan information läggs till i deklarationen.

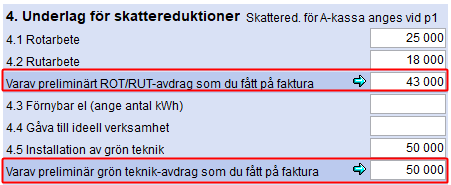

Underlag för skattereduktioner vid p.4 på Inkomstdeklarationen

Nästa steg att kontrollera är hur du har fyllt i skattereduktionerna.

Du ska fylla i skattereduktionens storlek vid avsnitt 4.

Har du fått skattereduktion genom att den som utfört arbetet gjort avdrag på fakturan måste du ange denna i varavrutan vid avsnitt 4 för att det ska bli korrekt beräkning i skatteberäkningen.

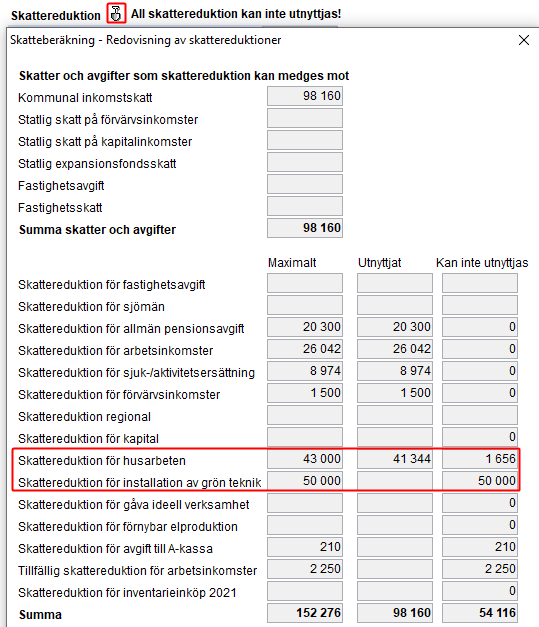

Det kan vara så att du inte kan utnyttja hela skattereduktionen beroende på din inkomst eller andra skattereduktioner som går före dessa skattereduktioner. Skattereduktion som inte kan utnyttjas framgår av skatteberäkningens resultatsida.

Du kan titta i fördjupningsspaden bakom Skattereduktioner i skatteberäkningen för att se hur skattereduktionen räknas ut.

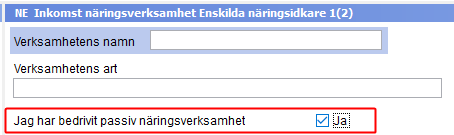

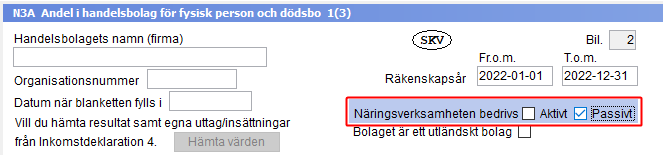

Aktiv eller passiv näringsverksamhet på näringsblanketter

Glöm heller inte att fylla i om näringsverksamheten är aktiv eller passiv.

På inkomst av passiv näringsverksamhet betalar man särskild löneskatt istället för egenavgifter och du har inte rätt till skattereduktion på arbetsinkomster när det gäller den här inkomsten.

Bedriver du aktiv näringsverksamhet så betalar du istället egenavgifter och du har rätt till skattereduktion för arbetsinkomster. Betalar du fulla egenavgifter har du också rätt till nedsättning av egenavgifter.

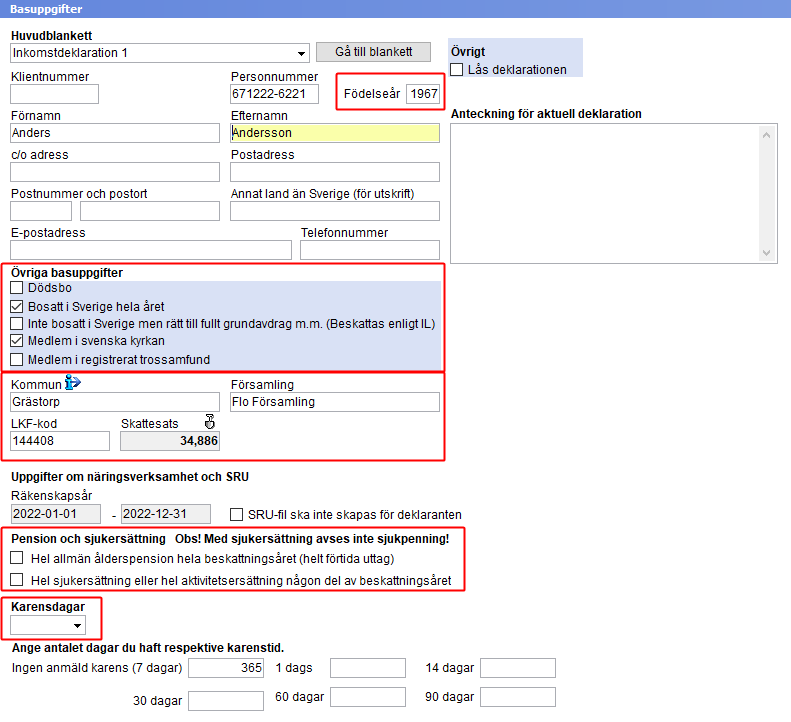

Basuppgifterna

Om du fortfarande inte får ihop beräkningen så kan det vara bra att titta på Basuppgifterna.

- Stämmer födelseåret (extra viktigt att kolla när det gäller dödsbo- och samordningsnummer.)

- Har personen varit bosatt i Sverige hela året?

- Är personen medlem i svenska kyrkan, trossamfund?

- Har du valt rätt kommun så du har rätt skattesats?

- Har personen plockat ut helt förtida uttag av ålderspensionen?

- Har personen fått hel sjuk-/aktivitetsersättning någon del av året?

- Har du lagt in rätt antal karensdagar?

- Med mera...